В 2024 году индивидуальные предприниматели (ИП) снова должны будут уплатить фиксированные взносы в Пенсионный фонд России (ПФР). В статье представлены актуальные коды бюджетной классификации (КБК) для этих взносов и таблица с размерами платежей. Также объясняется, как правильно рассчитать обязательства с учетом неполных периодов и изменений в законодательстве. Эта информация будет полезна как опытным предпринимателям, так и новичкам, помогая понять финансовые обязательства и упростить процесс их выполнения.

КБК по страховым взносам на 2024 год: таблица пени и штрафы

Годовая сумма взносов по фондам делится на 12 и умножается на количество месяцев работы.

Размер фиксированной части взносов для индивидуальных предпринимателей (ИП) устанавливается государством и включает взносы на пенсионное (ПФР) и медицинское страхование (ФОМС).

ИП обязаны уплачивать взносы независимо от налогового режима. Это касается ИП на упрощенной системе, патенте и общей налоговой системе. Исключение составляют самозанятые, применяющие налог на профессиональный доход.

Фиксированный платеж для ИП в 2024 году составляет 34 445 рублей, что на 1 997 рублей больше, чем в 2023 году. Размер платежа не зависит от минимального размера оплаты труда и других экономических показателей.

Выбранная система налогообложения не влияет на размер взноса. Сумму страхового взноса для ИП определяет Правительство и закрепляет в Налоговом кодексе.

- Через Сбербанк наличными. Заполните три квитанции для пенсионного фонда (формат xls). Данные для ПФР можно взять из платежных документов. Затем предоставьте копии квитанций в пенсионный фонд.

- Если есть расчетный счет, используйте его. Для формирования платежных поручений подойдут образцы 2016-2017 годов и бесплатная программа Бизнес Пак.

- Через интернет-банк. Например, Тинькофф — удобный вариант.

- С помощью онлайн-бухгалтерии. Рекомендую эту, стоимость которой 333 рубля в месяц. Она предлагает бесплатный пробный период на месяц (для новых ИП — на год), в течение которого можно рассчитать и сформировать квитанции или платежные документы.

- Можно комбинировать способы или использовать любой из них в любом порядке.

Эксперты отмечают, что фиксированные взносы в Пенсионный фонд за 2024 год для индивидуальных предпринимателей (ИП) остаются важным аспектом финансового планирования. В этом году размер взносов будет зависеть от минимального размера оплаты труда, что делает их более предсказуемыми для предпринимателей. Специалисты рекомендуют ИП заранее ознакомиться с таблицей платежей, чтобы правильно рассчитать свои обязательства.

Важно учитывать, что своевременная уплата взносов не только обеспечивает пенсионные права, но и позволяет избежать штрафов. Эксперты советуют использовать онлайн-калькуляторы для более точного расчета, а также следить за изменениями в законодательстве, которые могут повлиять на размер взносов. Таким образом, грамотное планирование и знание актуальных данных помогут ИП избежать финансовых трудностей и обеспечить стабильность своего бизнеса.

КБК для страховых взносов ИП за себя на 2019 и 2024 год |

Название выплат ОПС ОМС Стандартный 18210202240061110160 18210202203081013160 Пени 18210202240062110160 18210202203082013160 Штрафы 18210202240063010160 1821020220308301316.

| Ставка страховых взносов, % | База для начисления взносов, руб. (максимум) | Сумма страховых взносов, руб. (максимум) |

|---|---|---|

| 26% (пенсионные) | 1 917 000 | 498 420 |

| 5,1% (медицинские) | 1 917 000 | 97 657 |

| 2,0% (социальные) | 1 917 000 | 38 340 |

| Итого: | 634 417 |

Интересные факты

Вот несколько интересных фактов о фиксированных взносах в Пенсионный фонд (ПФ) для индивидуальных предпринимателей (ИП) в 2024 году:

-

Изменение ставок: В 2024 году фиксированные взносы для ИП могут измениться в зависимости от уровня минимального размера оплаты труда (МРОТ). Это связано с тем, что размер взносов часто привязывается к МРОТ, что может привести к увеличению или уменьшению обязательств ИП.

-

Пенсионные права: Платя фиксированные взносы в ПФ, ИП не только обеспечивают свою будущую пенсию, но и могут влиять на размер страхового стажа. Это важно для расчета пенсии, так как каждый год уплаты взносов добавляет стаж, что в будущем может привести к более высокой пенсии.

-

Льготы и вычеты: ИП, уплачивающие фиксированные взносы, могут иметь право на налоговые вычеты. Например, в некоторых случаях возможно уменьшение налогооблагаемой базы на сумму уплаченных взносов, что может существенно снизить налоговые обязательства предпринимателя.

Эти факты подчеркивают важность понимания системы пенсионных взносов для ИП и их влияние на финансовое планирование.

Расчет

Сервис гарантирует защиту и конфиденциальность ваших персональных данных. Для расчетов используются только числовые значения — вводить личные данные не нужно.

Индивидуальные предприниматели в России рассчитывают страховые взносы по единой схеме, без учета региональных норм, независимо от типа деятельности. Исключение составляют некоторые отрасли, получившие льготы из-за последствий коронавируса в 2024 году.

КБК страховые взносы для ИП за себя 2024 в ПФР и ФФОМС, пени

Для налоговых платежей, страховых взносов кроме взносов на травматизм и госпошлин, данный код принимает значение 182 , для платежей в ФСС на травматизм 393.

Расчет страховых взносов ИП за 2024 год

Если гражданин в течение года прекратил или зарегистрировал деятельность как индивидуальный предприниматель (ИП), расчеты по платежам будут основываться на количестве месяцев ведения бизнеса.

- Сначала определяют общее количество месяцев, в течение которых гражданин был ИП. Годовая сумма взносов по каждому фонду делится на 12 и умножается на количество месяцев деятельности.

- Затем вычисляется количество дней предпринимательской деятельности в месяце открытия или закрытия свидетельства. Для расчета суммы взносов определяют ежедневный размер, деля годовой взнос на 12 и на количество дней в месяце. Полученная величина умножается на фактическое количество дней работы.

- Годовая сумма взносов за неполный год складывается из взносов за полные месяцы и фактических дней неполного месяца.

Если доход за указанный период превышает 300 тысяч рублей, сумма обязательного пенсионного страхования увеличивается на 1% от суммы, превышающей 300 тысяч рублей.

- 182 – код оператора, администрирующего платеж (Федеральная налоговая служба);

- 1 – тип платежа (1 – доход, 2 – безвозмездное отчисление);

- 02 – код поступлений отчислений (02 – социальные);

- 02 – статья/уровень бюджета (02 – региональный);

- 140 – подстатья бюджетного дохода;

- 06 – назначение бюджетного поступления или уровень бюджета (06 – бюджет Пенсионного фонда России);

- 1110 – причина отчисления, указывающая на уплату страховых взносов;

- 160 – категория дохода (160 – страховые взносы).

Оплата страховых взносов ИП в 2024 году: как рассчитать 1% налога у ИП сверх 300000 тысяч рублей, куда и как платить — Дело Модульбанка

| Вид взноса | КБК |

| Страховые взносы на ОПС за себя (в.ч. 1%-ные взносы) | 182 1 0210 160 |

| Страховые взносы на ОМС за себя | 182 1 0213 160 |

Штрафы по страховым взносам на обязательное пенсионное страхование в фиксированном размере, зачисляемые в бюджет Пенсионного фонда Российской Федерации на выплату страховой пенсии.

Кбк на 2024 год: актуальный список кодов бюджетных классификаций (таблица)

Коды бюджетной классификации (КБК) систематизируют поступления и расходы бюджетных средств, группируя финансовые ресурсы, включая налоги и страховые взносы.

Например, поступления по налогу на доходы физических лиц делятся на категории: НДФЛ, начисленный налоговыми агентами; НДФЛ, начисленный индивидуальными предпринимателями и другими физическими лицами; НДФЛ в виде фиксированных авансовых платежей с доходов нерезидентов и др.

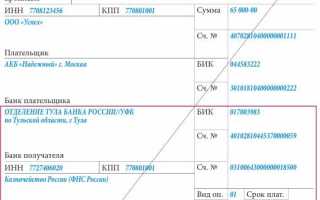

Коды бюджетной классификации указываются в платежных поручениях при перечислении налогов, сборов, пеней и штрафов. Актуальная форма платежного поручения представлена в приложении 3 к Положению Банка России от 19.06.

Согласно Порядку формирования и использования кодов бюджетной классификации Российской Федерации (приказ Минфина от 06.06.19 № 85н), каждый КБК состоит из 20 цифр, называемых разрядами.

Первые три разряда обозначают код главного администратора доходов бюджета. Для налоговых платежей, страховых взносов (кроме взносов «на травматизм») и госпошлин этот код равен «182», а для платежей в Фонд социального страхования «на травматизм» — «393».

Восемнадцатый, девятнадцатый и двадцатый разряды имеют следующие значения: при уплате налогов и госпошлины — «110», при уплате страховых взносов — «160», а при перечислении платежей за использование недр или природных ресурсов — «120».

Кбк для налогов и взносов за прошлые периоды

Министерство финансов периодически вносит изменения в перечень действующих КБК. В частности, в 2024 году обновились коды, относящиеся к страховым взносам, пеням и процентам (см. «Как с 2016 года изменятся КБК для уплаты страховых взносов»).

Бухгалтеру следует помнить одно важное правило: как только появляются новые значения КБК, прежние значения становятся недействующими, и применять их нельзя.

Перечисляя налог или взнос за прошлый период, в платежке надо указать код бюджетной классификации, который актуален сейчас, а не в прошлом периоде.

Именно поэтому для заполнения платежек лучше пользоваться веб-сервисом, где все необходимые обновления устанавливаются автоматически, без участия пользователя и вероятность допустить ошибку ничтожно мала.

Если же специальный КБК для платежей за прошлые периоды не предусмотрен, то актуальный код действует в отношении всех перечислений независимо от периода. Это относится, в числе прочего, к налогу на прибыль, НДС, НДФЛ и страховым взносам.

Если налогоплательщик в 2024 году подает «уточненку» за 2024 год или более ранние периоды, он должен проставить КБК, действующий в 2019 году.

В противном случае получится, что на лицевом счете задолженность значится по устаревшему коду, а платеж поступил по актуальному коду. В результате задолженность останется непогашенной.

При заполнении платежек или деклараций в веб-сервисе бухгалтеру или предпринимателю не придется отслеживать все эти тонкости. При указании вида налога, периода платежа и статуса декларации сервис просто не даст указать неверные значения.

Страховые фиксированные взносы ИП за себя в 2015 году

| Тип выплат | ОПС | ОМС |

| Стандартный | 18210202240061110160 | 18210202203081013160 |

| Пени | 18210202240062110160 | 18210202203082013160 |

| Штрафы | 18210202240063010160 | 18210202203083013160 |

Один из родителей может ухаживать за каждым ребенком до полутора лет в течение трех периодов, но не более шести лет в сумме.

Фиксированные взносы

Взносы на ОПС и ОМС для ИП за себя, закрепленные НК РФ, подсчитываются согласно ст. 430 НК РФ. Формула исчисления едина и зависит от действующего МРОТ, поэтому фиксированный страховой платеж ежегодно меняется.

| Величина годовой прибыли | На ОПС | На ОМС |

| до 300 000 рублей | 1 МРОТ * 26% * 12 месяцев | 1 МРОТ * 5,1% * 12 месяцев |

| больше 300 000 рублей | 1 МРОТ * 26% * 12 месяцев + 1% от суммарной прибыли бизнесмена 300 000 рублей |

Чтобы уплатить закрепленный взнос, нужно указать соответствующий КБК. ИП фиксированный платеж 2019 года вносит по кодировкам из таблицы 2 и 2а.

Таблица 2. Шифры платежей на ОПС и ОМС по фиксированным платежам для бизнесменов за себя в расчетный промежуток до 1 января 2017 года.

Таблица 2а. Кодировки платежей на ОПС и ОМС по фиксированным платежам для бизнесменов за себя в расчетный промежуток после 1 января 2017 года.

| Название выплат | ОПС | ОМС |

| Стандартный | 18210202240061110160 | 18210202203081013160 |

| Пени | 18210202240062110160 | 18210202203082013160 |

| Штрафы | 18210202240063010160 | 1821020220308301316 |

Изменения в законодательстве по фиксированным взносам для ИП в 2024 году

В 2024 году в законодательстве Российской Федерации произошли изменения, касающиеся фиксированных взносов для индивидуальных предпринимателей (ИП). Эти изменения затрагивают как размеры взносов, так и порядок их уплаты, что важно учитывать при планировании финансовых обязательств.

Согласно новым нормам, фиксированные взносы на обязательное пенсионное страхование (ОПС) и обязательное медицинское страхование (ОМС) были увеличены. Это связано с инфляцией и необходимостью повышения уровня пенсионного обеспечения граждан. В 2024 году размер фиксированного взноса на ОПС составит 40 874 рубля, а на ОМС — 10 200 рублей. Таким образом, общий размер фиксированных взносов для ИП за себя в 2024 году составит 51 074 рубля.

Важно отметить, что фиксированные взносы должны уплачиваться не позднее 31 декабря текущего года. Однако, в случае если ИП начинает свою деятельность в течение года, сумма взносов рассчитывается пропорционально количеству месяцев, в течение которых он осуществлял свою деятельность. Например, если ИП зарегистрировался в июле, то он обязан уплатить взносы только за 6 месяцев.

Кроме того, в 2024 году предусмотрены изменения в порядке уплаты взносов. Теперь ИП могут уплачивать фиксированные взносы не только через банки, но и с помощью электронных платежных систем, что значительно упрощает процесс. Также предусмотрена возможность рассрочки платежей для тех, кто испытывает финансовые трудности, что позволяет избежать штрафов и пеней за просрочку.

Следует также учитывать, что фиксированные взносы являются обязательными, и их неуплата может привести к серьезным последствиям, включая начисление штрафов и ограничение в праве на получение социальных выплат. Поэтому индивидуальным предпринимателям рекомендуется заранее планировать свои финансовые обязательства и следить за изменениями в законодательстве.

В заключение, изменения в законодательстве по фиксированным взносам для ИП в 2024 году требуют внимательного подхода и осознания новых условий. Рекомендуется ознакомиться с актуальной информацией и, при необходимости, проконсультироваться с бухгалтером или налоговым консультантом для правильного расчета и уплаты взносов.

Вопрос-ответ

Какой КБК нужно использовать для уплаты фиксированных взносов ИП за себя в 2024 году?

КБК для уплаты страховых взносов. С 2024 года используется КБК — 182 01 06 12 01 01 0000 510 — для уплаты взносов ИП единым платежом (фиксированная часть + 1%). Использовались КБК: 182 1 02 02000 01 1000 160 — фиксированная часть.

Как платить фиксированные взносы ИП за себя в 2024 году?

С 2024 года все взносы нужно платить на ЕНП, в том числе и взносы ИП за себя. Для уплаты взносов на ЕНП используйте КБК – 182 0 10 61201 01 0000 510. На этот КБК ведет и калькулятор расчета страховых взносов на сайте ФНС. Перечислить сумму на ЕНП на сайте ФНС.

Какие реквизиты нужны для перечисления страховых взносов ИП за себя в 2024 году?

Как ИП платить страховые взносы за себя в 2024 году. Фиксированную сумму взносов ИП перечисляют с помощью платёжного поручения на ЕНП. Укажите в платёжке КБК — 182 0 10 61201 01 0000 510.

Какой КБК нужно указывать в уведомлении по страховым взносам ИП за себя?

КБК по страховым взносам ИП за себя. Поскольку срок уплаты и сумма взносов ИП известны заранее, уведомления подавать не нужно, а в платёжке укажите КБК единого налогового платежа: 182 0 10 61201 01 0000 510.

Советы

СОВЕТ №1

Перед тем как рассчитывать фиксированные взносы в Пенсионный фонд, ознакомьтесь с актуальными ставками и изменениями законодательства на 2024 год. Это поможет избежать ошибок в расчетах и недоразумений с налоговыми органами.

СОВЕТ №2

Используйте таблицы и калькуляторы для расчета платежей. Многие ресурсы предлагают готовые таблицы с актуальными данными, что значительно упростит процесс вычисления и позволит вам сосредоточиться на других аспектах ведения бизнеса.

СОВЕТ №3

Не забывайте о сроках уплаты взносов. Ознакомьтесь с календарем платежей, чтобы избежать штрафов и пени за просрочку. Своевременная уплата взносов поможет поддерживать вашу репутацию как добросовестного предпринимателя.

СОВЕТ №4

Если у вас возникают сложности с расчетами или пониманием законодательства, не стесняйтесь обращаться за помощью к профессиональным бухгалтерам или консультантам. Это может сэкономить вам время и деньги в будущем.